-

Pilotage de la politique fiscale

Pilotage de la politique fiscale

-

Gestion de la croissance

Gestion de la croissance

-

Contrôle et contentieux fiscal

Contrôle et contentieux fiscal

-

Définition d’une structuration stratégique et sécurisée des prix de transfert

Accompagnement à la définition d’une structuration stratégique et sécurisée des prix de transfert

-

Accompagnement au développement des activités à l’international et aux réorganisations opérationnelles « Business restructuring »

Accompagnement au développement des activités à l’international et aux réorganisations opérationnelles « Business restructuring »

-

Défense des pratiques dans le cadre des contrôles fiscaux et de leur suite

Assurer la défense des pratiques dans le cadre des contrôles fiscaux et de leur suite

-

Obligations déclaratives accrues et généralisées

Répondre aux obligations déclaratives accrues et généralisées

-

TVA domestique et internationale applicable à vos flux

TVA domestique et internationale applicable à vos flux

-

TVA bancaire et financière, TVA dans le secteur assurance

TVA bancaire et financière, TVA dans le secteur assurance

-

TVA immobilière et droits d’enregistrement (DE)

TVA immobilière et droits d’enregistrement (DE)

-

TVA dans le secteur public et associatif

TVA dans le secteur public et associatif

-

Contrôle fiscal, contentieux fiscal et relations avec l’Administration fiscale

Contrôle fiscal, contentieux fiscal et relations avec l’Administration fiscale

-

Règles applicables en matière de facturation

Règles applicables en matière de facturation

-

Problématiques douanières liées à vos flux internationaux

Problématiques douanières liées à vos flux internationaux

-

Obligations d’immatriculation à la TVA et obligations déclaratives

Obligations d’immatriculation à la TVA et obligations déclaratives (TVA, DEB, DES)

-

Taxe sur les salaires

Taxe sur les salaires

-

Autres taxes indirectes

Autres taxes indirectes

-

Le Diag Transmission

Nous vous aidons à anticiper et appréhender votre opération de transmission

-

Mise en place et structuration de votre stratégie de distribution

Mise en place et structuration de votre stratégie de distribution

-

Digitalisation des activités de distribution

Digitalisation des activités de distribution

-

Relations entre fournisseurs et distributeurs

Gérer vos relations avec vos fournisseurs et distributeurs

-

Mise en place et structuration de votre politique contractuelle

Mise en place et structuration de votre politique contractuelle

-

Contrôle et contentieux en matière de délais de paiement

Contrôle et contentieux en matière de délais de paiement

-

Organisation et sécurisation de vos relations commerciales avec les consommateurs

Organisation et sécurisation de vos relations commerciales avec les consommateurs

-

Droit des données personnelles - RGPD

Droit des données personnelles – conseil en RGPD

-

Baux commerciaux

Un accompagnement dans la gestion et le Contract Management des baux commerciaux.

-

Prestations traditionnelles

Prestations traditionnelles en droit social

-

Santé au travail et qualité de vie au travail

Assurer une plus grande souplesse dans l’organisation du temps de travail et améliorer la qualité de vie au travail

-

Audit du Management des Ressources Humaines

Auditer des prestations de service de la fonction RH au Groupe

-

Ingénierie RH & People Change

Mettre en place des réponses managériales en réponse aux enjeux stratégiques de l’entreprise

-

Gestion de la conformité RH et des enquêtes internes

Gestion de la conformité RH : harcèlement, discrimination et dénonciation…

-

Conseil dans la structuration juridique

Conseil dans la structuration juridique

-

Gestion courante des entreprises

Gestion courante des entreprises

-

Réorganisation d’entreprises

Réorganisation d’entreprises

-

Cession et acquisition d’entreprises

Cession et acquisition d’entreprises

-

Evolution de l’actionnariat – Emission de valeurs mobilières

Evolution de l’actionnariat – Emission de valeurs mobilières

-

Gouvernance et maîtrise des risques juridiques

Gouvernance et maîtrise des risques juridiques

-

Développement d’une politique de mobilité internationale

Développement d’une politique de mobilité internationale

-

Coordination des obligations déclaratives des salariés en situation de mobilité

Coordination des obligations déclaratives des salariés en situation de mobilité

-

Conseil en matière de sécurité sociale

Conseil en matière de sécurité sociale

-

Assistance en matière de droit du travail

Assistance en matière de droit du travail

-

La gestion et l'exploitation de vos portefeuilles de droits

Nous établissons avec nos clients la politique de protection de leurs droits de propriété intellectuelle la plus adaptée à leurs projets.

-

La sécurisation de vos projets : conseil et rédaction contractuelle

Conseil en matière de propriété intellectuelle, de droit de la publicité, politique contractuelle en matière de droit d’auteur et droit à l’image.

-

La défense de vos droits : précontentieux et contentieux

La défense de vos droits : détection des atteintes, précontentieux et contentieux

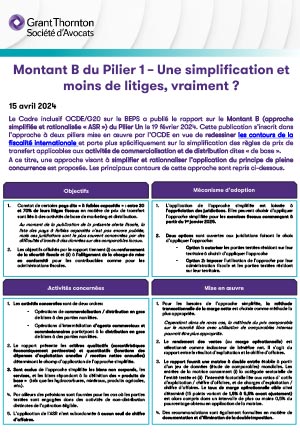

Le Cadre inclusif OCDE/G20 sur le BEPS a publié le rapport sur le Montant B (approche simplifiée et rationalisée « ASR ») du Pilier Un le 19 février 2024. Cette publication s’inscrit dans l’approche à deux piliers mise en œuvre par l’OCDE en vue de redessiner les contours de la fiscalité internationale et porte plus spécifiquement sur la simplification des règles de prix de transfert applicables aux activités de commercialisation et de distribution dites « de base ».

A ce titre, une approche visant à simplifier et rationnaliser l’application du principe de pleine concurrence est proposée. Les principaux contours de cette approche sont repris ci-dessous.

Objectifs

- Constat de certains pays dits « à faibles capacités » : entre 30 et 70% de leurs litiges fiscaux en matière de prix de transfert sont liés à des activités de base de marketing et distribution.

Au moment de la publication de la présente alerte fiscale, la liste des pays à faibles capacités n’est pas encore publiée, mais ces juridictions sont le plus souvent concernées par des difficultés d’accès à des données sur des comparables locaux.

- Les objectifs affichés par le rapport tiennent (i) au renforcement de la sécurité fiscale et (ii) à l’allègement de la charge de mise en conformité pour les contribuables comme pour les administrations fiscales.

Activités concernées

- Les activités concernées sont de deux ordres :

- Opérations de commercialisation / distribution en gros de biens à des parties non liées.

- Opérations d’intermédiation d’agents commerciaux et commissionnaires participant à la distribution en gros de biens à des parties non liées.

- Le rapport présente les critères qualitatifs (caractéristiques économiquement pertinentes) et quantitatifs (fonctions des dépenses d’exploitation annelles / recettes nettes annuelles) déterminant le champ d’application de l’approche simplifiée.

- Sont exclus de l’approche simplifiée les biens non corporels, les services, et les biens répondant à la définition des « produits de base » (tels que les hydrocarbures, minéraux, produits agricoles, etc.).

- Par ailleurs des précisions sont fournies pour les cas où les parties testées sont engagées dans des activités de non-distribution distinctes de l’opération éligible.

- L’application de l’ASR n’est subordonnée à aucun seuil de chiffre d’affaires.

Mécanisme d’adoption

- L’application de l’approche simplifiée est laissée à l’appréciation des juridictions. Elles peuvent choisir d’appliquer l’approche simplifiée pour les exercices fiscaux commençant à partir du 1er janvier 2025.

- Deux options sont ouvertes aux juridictions faisant le choix d’appliquer l’approche :

- Option 1 : autoriser les parties testées résidant sur leur territoire à choisir d’appliquer l’approche

- Option 2 : imposer l’utilisation de l’approche par leur administration fiscale et les parties testées résidant sur leur territoire.

Mise en œuvre

- Pour les besoins de l’approche simplifiée, la méthode transactionnelle de la marge nette est choisie comme méthode la plus appropriée.

Cependant dans de rares cas, la méthode du prix comparable sur le marché libre avec utilisation de comparables internes pourrait être plus appropriée.

- Le rendement des ventes (ou marge opérationnelle) est sélectionné comme indicateur de bénéfice net. Il s’agit du rapport entre le résultat d’exploitation et le chiffre d’affaires.

- Le rapport fournit une matrice à double entrée établie à partir d’un jeu de données (étude de comparables) mondiales. Les entrées de la matrice concernent (i) la catégorie sectorielle de l’entité testée et (ii) l’intensité factorielle liée aux ratios d’ actifs d’exploitation / chiffre d’affaires, et de charges d’exploitation / chiffre d’affaires. Le taux de marge opérationnelle cible ainsi déterminé (15 points variant de 1,5% à 5,5% avant ajustement) est alors compris dans un intervalle de plus ou moins 0,5% du pourcentage obtenu en application de la matrice.

- Des recommandations sont également formulées en matière de documentation et d’élimination de la double imposition.

Les prochaines étapes attendues / Intégration du rapport dans les autres publications de l’OCDE

D’après l’OCDE, le rapport a vocation à être intégré dans les Principes Directeurs (en tant qu’annexe au Chapitre IV – Méthodes administratives destinées à éviter et à régler les différends en matière de prix de transfert)

Les prochaines étapes recouvrent principalement ce qui suit :

- La publication de la liste des juridictions à faibles capacités et de la liste des pays qui appliqueront l’approche

- La définition d’un critère de cadrage qualitatif facultatif supplémentaire

- Des travaux complémentaires sur l'interdépendance du Montant B et du Montant A dans le cadre du Pilier Un doivent encore être entrepris avant la signature et l'entrée en vigueur de la Convention multilatérale

- La modification des commentaires sur l’article 25 (procédures amiables) du Modèle de Convention fiscale de l’OCDE

Nos commentaires

- Si l’objectif poursuivi par cette nouvelle approche apparait tout à fait honorable, notamment en ce qui concerne la limitation des coûts de benchmarks, la mise en œuvre de l’ASR interroge :

- Problématiques en lien avec les différentes options laissées aux Etats (il sera difficile d’aboutir à un parallélisme) ce qui risque de générer encore plus de difficultés et donc de litiges alors même que l’un des objectifs est de réduire le nombre de ces litiges

- Certains acteurs se sont déjà prononcés contre la mesure (Nouvelle Zélande) ou ont émis des réserves & préoccupations à son égard (Inde, Forum Des Administrations Fiscales Ouest-Africaines). Quelle sera l’attitude des Etats Unis après les élections américaines ? Enfin, le silence de l’ONU à ce stade interroge alors qu’il se faisait le chantre des « pays en développement et à faible capacités »

- Certains contribuables anticipent d’ores et déjà des difficultés pour appliquer l’approche simplifiée en raison notamment des spécificités de leur secteur d’activités et/ou des produits distribués

- Le périmètre ne comprend que la distribution/commercialisation de biens corporels à l’exclusion de la distribution/commercialisation de biens incorporels et de services expressément exclus du champ d’application.

- Si la simplification promise a le mérite de donner un cadre, la simplification attendue n’est pas au rendez-vous En attendant de connaitre les positions qui seront prises individuellement par les différentes juridictions, il conviendra de suivre avec attention les prochaines publications en lien avec le Montant B.