-

Pilotage de la politique fiscale

Pilotage de la politique fiscale

-

Gestion de la croissance

Gestion de la croissance

-

Contrôle et contentieux fiscal

Contrôle et contentieux fiscal

-

Structuration stratégique et sécurisée des prix de transfert

Accompagnement à la définition d’une structuration stratégique et sécurisée des prix de transfert

-

Activités à l’international et Business restructuring

Accompagnement au développement des activités à l’international et aux réorganisations opérationnelles « Business restructuring »

-

Contrôles fiscaux en matière de prix de transfert

Assurer la défense des pratiques dans le cadre des contrôles fiscaux et de leur suite

-

Obligations déclaratives accrues et généralisées

Répondre aux obligations déclaratives accrues et généralisées

-

TVA domestique et internationale applicable à vos flux

TVA domestique et internationale applicable à vos flux

-

TVA bancaire et financière, TVA dans le secteur assurance

TVA bancaire et financière, TVA dans le secteur assurance

-

TVA immobilière et droits d’enregistrement (DE)

TVA immobilière et droits d’enregistrement (DE)

-

TVA dans le secteur public et associatif

TVA dans le secteur public et associatif

-

TVA, contentieux fiscal et relations avec l’Administration

Contrôle fiscal, contentieux fiscal et relations avec l’Administration fiscale

-

Règles applicables en matière de facturation

Règles applicables en matière de facturation

-

Problématiques douanières liées à vos flux internationaux

Problématiques douanières liées à vos flux internationaux

-

Obligations déclaratives et d’immatriculation à la TVA

Obligations d’immatriculation à la TVA et obligations déclaratives (TVA, DEB, DES)

-

Taxe sur les salaires

Taxe sur les salaires

-

Autres taxes indirectes

Autres taxes indirectes

-

Le Diag Transmission

Nous vous aidons à anticiper et appréhender votre opération de transmission

-

Stratégie de distribution

Mise en place et structuration de votre stratégie de distribution

-

Digitalisation des activités de distribution

Digitalisation des activités de distribution

-

Relations entre fournisseurs et distributeurs

Gérer vos relations avec vos fournisseurs et distributeurs

-

Politique contractuelle des entreprises

Mise en place et structuration de votre politique contractuelle

-

Contrôle et contentieux en matière de délais de paiement

Contrôle et contentieux en matière de délais de paiement

-

Relations commerciales avec les consommateurs

Organisation et sécurisation de vos relations commerciales avec les consommateurs

-

Droit des données personnelles - RGPD

Droit des données personnelles – conseil en RGPD

-

Baux commerciaux

Un accompagnement dans la gestion et le Contract Management des baux commerciaux.

-

Prestations traditionnelles

Prestations traditionnelles en droit social

-

Santé au travail et qualité de vie au travail

Assurer une plus grande souplesse dans l’organisation du temps de travail et améliorer la qualité de vie au travail

-

Audit du Management des Ressources Humaines

Auditer des prestations de service de la fonction RH au Groupe

-

Ingénierie RH & People Change

Mettre en place des réponses managériales en réponse aux enjeux stratégiques de l’entreprise

-

Gestion de la conformité RH et des enquêtes internes

Gestion de la conformité RH : harcèlement, discrimination et dénonciation…

-

Conseil dans la structuration juridique

Conseil dans la structuration juridique

-

Gestion courante des entreprises

Gestion courante des entreprises

-

Réorganisation d’entreprises

Réorganisation d’entreprises

-

Cession et acquisition d’entreprises

Cession et acquisition d’entreprises

-

Evolution de l’actionnariat – Emission de valeurs mobilières

Evolution de l’actionnariat – Emission de valeurs mobilières

-

Gouvernance et maîtrise des risques juridiques

Gouvernance et maîtrise des risques juridiques

-

Développement d’une politique de mobilité internationale

Développement d’une politique de mobilité internationale

-

Mobilité - Obligations déclaratives des salariés

Coordination des obligations déclaratives des salariés en situation de mobilité

-

Conseil en matière de sécurité sociale

Conseil en matière de sécurité sociale

-

Assistance en matière de droit du travail

Assistance en matière de droit du travail

-

La gestion et l’exploitation de vos portefeuilles de droits

Nous établissons avec nos clients la politique de protection de leurs droits de propriété intellectuelle la plus adaptée à leurs projets.

-

La sécurisation de vos projets : conseil et rédaction contractuelle

Conseil en matière de propriété intellectuelle, de droit de la publicité, politique contractuelle en matière de droit d’auteur et droit à l’image.

-

La défense de vos droits : précontentieux et contentieux

La défense de vos droits : détection des atteintes, précontentieux et contentieux

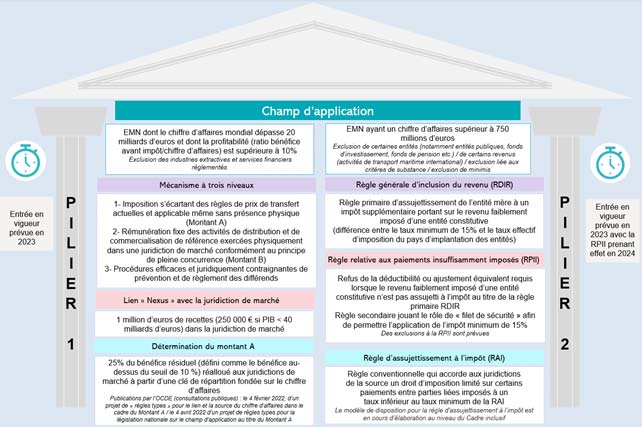

Les entreprises multinationales (« EMN ») sont confrontées au plus grand bouleversement de la fiscalité internationale depuis une génération. Plus de 130 pays, dont les États-Unis, la Chine et l'Inde, ont accepté de mettre en œuvre la solution à deux piliers de l'Organisation de Coopération et de Développement Economiques (« OCDE ») sur la taxation de l'économie numérique et des grandes entreprises mondiales en matière d’impôt sur les sociétés.

En synthèse, le premier pilier établit un cadre permettant d’allouer aux juridictions de marché dans lesquelles les biens ou services sont finalement utilisés ou consommés, des droits à taxation supplémentaires, tandis que le second pilier instaure un impôt effectif minimum de 15 %.

Pilier 1 : Les nouvelles règles ne s'appliqueront qu'à une centaine de géants mondiaux, étant précisé que le seuil de chiffre d’affaires pourrait s’abaisser suite à réexamen prévu dans sept ans.

Cet accord mettrait fin à la mosaïque de taxes numériques unilatérales qui ont vu le jour ces dernières années. Les pays signataires ont accepté de ne pas instaurer de nouvelles taxes numériques sur leur territoire et d’abolir les taxes existantes dès que les nouvelles règles entreront en vigueur dans le monde entier.

Pilier 2 : Dans la droite ligne de la lutte continue contre la planification fiscale agressive, le second pilier rendrait beaucoup plus difficile la diminution des impôts en enregistrant les bénéfices dans des juridictions à faible fiscalité et les coûts dans des juridictions à forte fiscalité.

Il est important de noter que le seuil d'éligibilité au plancher d'imposition minimum du deuxième pilier est beaucoup plus faible que celui du premier pilier.

Pilier 1 et Pilier 2 : à venir prochainement ?

Selon la taille de l’EMN, son implantation et la nature de ses activités internationales, la mise en œuvre effective des deux piliers impactera de manière plus ou moins sensible les taux effectifs d’imposition. Si des règles modèles ont été proposées par l’OCDE suivies d’une proposition de directive au niveau européen, l’architecture définitive des deux piliers n’est pas encore connue.

L'approbation législative locale n'est pas acquise. En particulier, si l'accord n'est pas promulgué aux États-Unis, il pourrait rapidement s'effondrer. A ce titre, l'administration Biden a joué un rôle important pour faire passer l'accord. Une majorité des deux tiers au Sénat est en principe nécessaire pour faire passer ce type de traité international en loi. Obtenir un tel soutien pourrait s’avérer difficile.

De plus, la Pologne vient d'opposer son veto, le 5 avril 2022, à la proposition de directive visant à mettre en œuvre le deuxième pilier dans l’Union Européenne.

D'une manière plus générale, les gouvernements du monde entier pourraient chercher à savoir si l'accord mondial leur apporte ce qu'ils estiment être leur juste part d'impôts. Si ce n'est pas le cas et que le consensus s'effondre en conséquence, les entreprises pourraient se retrouver dans le pire des mondes. En particulier, le risque majeur serait un retour à une situation dans laquelle les pays feraient cavalier seul, avec toutes les divergences, la complexité, l'instabilité et les surcoûts fiscaux que cela implique. Le pire n’est jamais certain…