-

Pilotage de la politique fiscale

Pilotage de la politique fiscale

-

Gestion de la croissance

Gestion de la croissance

-

Contrôle et contentieux fiscal

Contrôle et contentieux fiscal

-

Définition d’une structuration stratégique et sécurisée des prix de transfert

Accompagnement à la définition d’une structuration stratégique et sécurisée des prix de transfert

-

Accompagnement au développement des activités à l’international et aux réorganisations opérationnelles « Business restructuring »

Accompagnement au développement des activités à l’international et aux réorganisations opérationnelles « Business restructuring »

-

Défense des pratiques dans le cadre des contrôles fiscaux et de leur suite

Assurer la défense des pratiques dans le cadre des contrôles fiscaux et de leur suite

-

Obligations déclaratives accrues et généralisées

Répondre aux obligations déclaratives accrues et généralisées

-

TVA domestique et internationale applicable à vos flux

TVA domestique et internationale applicable à vos flux

-

TVA bancaire et financière, TVA dans le secteur assurance

TVA bancaire et financière, TVA dans le secteur assurance

-

TVA immobilière et droits d’enregistrement (DE)

TVA immobilière et droits d’enregistrement (DE)

-

TVA dans le secteur public et associatif

TVA dans le secteur public et associatif

-

Contrôle fiscal, contentieux fiscal et relations avec l’Administration fiscale

Contrôle fiscal, contentieux fiscal et relations avec l’Administration fiscale

-

Règles applicables en matière de facturation

Règles applicables en matière de facturation

-

Problématiques douanières liées à vos flux internationaux

Problématiques douanières liées à vos flux internationaux

-

Obligations d’immatriculation à la TVA et obligations déclaratives

Obligations d’immatriculation à la TVA et obligations déclaratives (TVA, DEB, DES)

-

Taxe sur les salaires

Taxe sur les salaires

-

Autres taxes indirectes

Autres taxes indirectes

-

Le Diag Transmission

Nous vous aidons à anticiper et appréhender votre opération de transmission

-

Mise en place et structuration de votre stratégie de distribution

Mise en place et structuration de votre stratégie de distribution

-

Digitalisation des activités de distribution

Digitalisation des activités de distribution

-

Relations entre fournisseurs et distributeurs

Gérer vos relations avec vos fournisseurs et distributeurs

-

Mise en place et structuration de votre politique contractuelle

Mise en place et structuration de votre politique contractuelle

-

Contrôle et contentieux en matière de délais de paiement

Contrôle et contentieux en matière de délais de paiement

-

Organisation et sécurisation de vos relations commerciales avec les consommateurs

Organisation et sécurisation de vos relations commerciales avec les consommateurs

-

Droit des données personnelles - RGPD

Droit des données personnelles – conseil en RGPD

-

Baux commerciaux

Un accompagnement dans la gestion et le Contract Management des baux commerciaux.

-

Prestations traditionnelles

Prestations traditionnelles en droit social

-

Santé au travail et qualité de vie au travail

Assurer une plus grande souplesse dans l’organisation du temps de travail et améliorer la qualité de vie au travail

-

Audit du Management des Ressources Humaines

Auditer des prestations de service de la fonction RH au Groupe

-

Ingénierie RH & People Change

Mettre en place des réponses managériales en réponse aux enjeux stratégiques de l’entreprise

-

Gestion de la conformité RH et des enquêtes internes

Gestion de la conformité RH : harcèlement, discrimination et dénonciation…

-

Conseil dans la structuration juridique

Conseil dans la structuration juridique

-

Gestion courante des entreprises

Gestion courante des entreprises

-

Réorganisation d’entreprises

Réorganisation d’entreprises

-

Cession et acquisition d’entreprises

Cession et acquisition d’entreprises

-

Evolution de l’actionnariat – Emission de valeurs mobilières

Evolution de l’actionnariat – Emission de valeurs mobilières

-

Gouvernance et maîtrise des risques juridiques

Gouvernance et maîtrise des risques juridiques

-

Développement d’une politique de mobilité internationale

Développement d’une politique de mobilité internationale

-

Coordination des obligations déclaratives des salariés en situation de mobilité

Coordination des obligations déclaratives des salariés en situation de mobilité

-

Conseil en matière de sécurité sociale

Conseil en matière de sécurité sociale

-

Assistance en matière de droit du travail

Assistance en matière de droit du travail

-

La gestion et l'exploitation de vos portefeuilles de droits

Nous établissons avec nos clients la politique de protection de leurs droits de propriété intellectuelle la plus adaptée à leurs projets.

-

La sécurisation de vos projets : conseil et rédaction contractuelle

Conseil en matière de propriété intellectuelle, de droit de la publicité, politique contractuelle en matière de droit d’auteur et droit à l’image.

-

La défense de vos droits : précontentieux et contentieux

La défense de vos droits : détection des atteintes, précontentieux et contentieux

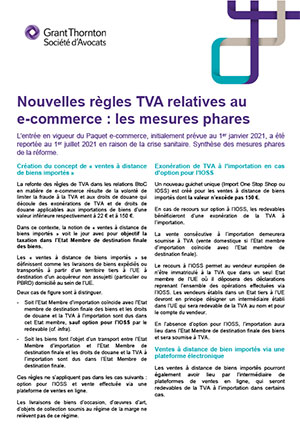

L’entrée en vigueur du Paquet e-commerce, initialement prévue au 1er janvier 2021, a été reportée au 1er juillet 2021 en raison de la crise sanitaire. Synthèse des mesures phares de la réforme.

Création du concept de « ventes à distance de biens importés »

La refonte des règles de TVA dans les relations BtoC en matière de e-commerce résulte de la volonté de limiter la fraude à la TVA et aux droits de douane qui découle des exonérations de TVA et de droits de douane applicables aux importations de biens d’une valeur inférieure respectivement à 22 € et à 150 €.

Dans ce contexte, la notion de « ventes à distance de biens importés » voit le jour avec pour objectif la taxation dans l’Etat Membre de destination finale des biens.

Les « ventes à distance de biens importés » se définissent comme les livraisons de biens expédiés ou transportés à partir d’un territoire tiers à l’UE à destination d’un acquéreur non assujetti (particulier ou PBRD) domicilié au sein de l’UE.

Deux cas de figure sont à distinguer :

- Soit l’Etat Membre d’importation coïncide avec l’Etat membre de destination finale des biens et les droits de douane et la TVA à l’importation sont dus dans cet Etat membre, sauf option pour l’IOSS par le redevable (cf. infra).

- Soit les biens font l’objet d’un transport entre l’Etat Membre d’importation et l’Etat Membre de destination finale et les droits de douane et la TVA à l’importation sont dus dans l’Etat Membre de destination finale.

Ces règles ne s’appliquent pas dans les cas suivants : option pour l’IOSS et vente effectuée via une plateforme de ventes en ligne.

Les livraisons de biens d’occasion, d’œuvres d’art, d’objets de collection soumis au régime de la marge ne relèvent pas de ce régime.

Exonération de TVA à l’importation en cas d’option pour l’IOSS

Un nouveau guichet unique (Import One Stop Shop ou IOSS) est créé pour les ventes à distance de biens importés dont la valeur n’excède pas 150 €.

En cas de recours sur option à l’IOSS, les redevables bénéficieront d’une exonération de la TVA à l’importation.

La vente consécutive à l’importation demeurera soumise à TVA (vente domestique si l’Etat membre d’importation coïncide avec l’Etat membre de destination finale).

Le recours à l’IOSS permet au vendeur européen de n’être immatriculé à la TVA que dans un seul Etat membre de l’UE où il déposera des déclarations reprenant l’ensemble des opérations effectuées via l’IOSS. Les vendeurs établis dans un Etat tiers à l’UE devront en principe désigner un intermédiaire établi dans l’UE qui sera redevable de la TVA au nom et pour le compte du vendeur.

En l’absence d’option pour l’IOSS, l’importation aura lieu dans l’Etat Membre de destination finale des biens et sera soumise à TVA.

Ventes à distance de bien importés via une plateforme électronique

Les ventes à distance de biens importés pourront également avoir lieu par l’intermédiaire de plateformes de ventes en ligne, qui seront redevables de la TVA à l’importation dans certains cas.

Ainsi, les plateformes qui seront réputées faciliter les ventes à distance de biens importés en fixant directement ou indirectement les conditions de ventes ou en intervenant dans le paiement des biens ou dans leur commande et leur livraison, seront réputées agir fictivement en tant qu’acheteur-revendeur.

Dans ces conditions, il conviendra de distinguer la première vente (BtoB) qui aura lieu entre le vendeur et la plateforme et la seconde vente (BtoC) qui aura lieu entre la plateforme et le consommateur final.

Il convient de différencier le cas où la plateforme a opté pour l’IOSS de celui où la plateforme n’a pas opté pour l’IOSS.

- Si la plateforme a opté pour l’IOSS, la première vente BtoB ne sera pas soumise à la TVA (elle est hors du champ de la TVA) et la seconde vente BtoC sera soumise à la TVA de l’Etat Membre de destination finale du bien. L’importation sera exonérée de TVA puisque la plateforme a opté pour l’IOSS.

- Si la plateforme n’a pas opté pour l’IOSS, ni la première vente BtoB, ni la seconde vente BtoC ne seront soumises à la TVA (elles seront hors champ de la TVA). La TVA à l’importation sera due par la personne désignée comme destinataire des biens.

Eu égard à la complexité et aux conséquences fiscales de ces nouvelles règles, il convient pour les vendeurs ayant recours à des marketplaces de déterminer les règles de TVA applicables à leurs activités depuis le 1er juillet 2021.