-

Pilotage de la politique fiscale

Pilotage de la politique fiscale

-

Gestion de la croissance

Gestion de la croissance

-

Contrôle et contentieux fiscal

Contrôle et contentieux fiscal

-

Définition d’une structuration stratégique et sécurisée des prix de transfert

Accompagnement à la définition d’une structuration stratégique et sécurisée des prix de transfert

-

Accompagnement au développement des activités à l’international et aux réorganisations opérationnelles « Business restructuring »

Accompagnement au développement des activités à l’international et aux réorganisations opérationnelles « Business restructuring »

-

Défense des pratiques dans le cadre des contrôles fiscaux et de leur suite

Assurer la défense des pratiques dans le cadre des contrôles fiscaux et de leur suite

-

Obligations déclaratives accrues et généralisées

Répondre aux obligations déclaratives accrues et généralisées

-

TVA domestique et internationale applicable à vos flux

TVA domestique et internationale applicable à vos flux

-

TVA bancaire et financière, TVA dans le secteur assurance

TVA bancaire et financière, TVA dans le secteur assurance

-

TVA immobilière et droits d’enregistrement (DE)

TVA immobilière et droits d’enregistrement (DE)

-

TVA dans le secteur public et associatif

TVA dans le secteur public et associatif

-

Contrôle fiscal, contentieux fiscal et relations avec l’Administration fiscale

Contrôle fiscal, contentieux fiscal et relations avec l’Administration fiscale

-

Règles applicables en matière de facturation

Règles applicables en matière de facturation

-

Problématiques douanières liées à vos flux internationaux

Problématiques douanières liées à vos flux internationaux

-

Obligations d’immatriculation à la TVA et obligations déclaratives

Obligations d’immatriculation à la TVA et obligations déclaratives (TVA, DEB, DES)

-

Taxe sur les salaires

Taxe sur les salaires

-

Autres taxes indirectes

Autres taxes indirectes

-

Le Diag Transmission

Nous vous aidons à anticiper et appréhender votre opération de transmission

-

Mise en place et structuration de votre stratégie de distribution

Mise en place et structuration de votre stratégie de distribution

-

Digitalisation des activités de distribution

Digitalisation des activités de distribution

-

Relations entre fournisseurs et distributeurs

Gérer vos relations avec vos fournisseurs et distributeurs

-

Mise en place et structuration de votre politique contractuelle

Mise en place et structuration de votre politique contractuelle

-

Contrôle et contentieux en matière de délais de paiement

Contrôle et contentieux en matière de délais de paiement

-

Organisation et sécurisation de vos relations commerciales avec les consommateurs

Organisation et sécurisation de vos relations commerciales avec les consommateurs

-

Droit des données personnelles - RGPD

Droit des données personnelles – conseil en RGPD

-

Baux commerciaux

Un accompagnement dans la gestion et le Contract Management des baux commerciaux.

-

Prestations traditionnelles

Prestations traditionnelles en droit social

-

Santé au travail et qualité de vie au travail

Assurer une plus grande souplesse dans l’organisation du temps de travail et améliorer la qualité de vie au travail

-

Audit du Management des Ressources Humaines

Auditer des prestations de service de la fonction RH au Groupe

-

Ingénierie RH & People Change

Mettre en place des réponses managériales en réponse aux enjeux stratégiques de l’entreprise

-

Gestion de la conformité RH et des enquêtes internes

Gestion de la conformité RH : harcèlement, discrimination et dénonciation…

-

Conseil dans la structuration juridique

Conseil dans la structuration juridique

-

Gestion courante des entreprises

Gestion courante des entreprises

-

Réorganisation d’entreprises

Réorganisation d’entreprises

-

Cession et acquisition d’entreprises

Cession et acquisition d’entreprises

-

Evolution de l’actionnariat – Emission de valeurs mobilières

Evolution de l’actionnariat – Emission de valeurs mobilières

-

Gouvernance et maîtrise des risques juridiques

Gouvernance et maîtrise des risques juridiques

-

Développement d’une politique de mobilité internationale

Développement d’une politique de mobilité internationale

-

Coordination des obligations déclaratives des salariés en situation de mobilité

Coordination des obligations déclaratives des salariés en situation de mobilité

-

Conseil en matière de sécurité sociale

Conseil en matière de sécurité sociale

-

Assistance en matière de droit du travail

Assistance en matière de droit du travail

-

La gestion et l'exploitation de vos portefeuilles de droits

Nous établissons avec nos clients la politique de protection de leurs droits de propriété intellectuelle la plus adaptée à leurs projets.

-

La sécurisation de vos projets : conseil et rédaction contractuelle

Conseil en matière de propriété intellectuelle, de droit de la publicité, politique contractuelle en matière de droit d’auteur et droit à l’image.

-

La défense de vos droits : précontentieux et contentieux

La défense de vos droits : détection des atteintes, précontentieux et contentieux

Impôt sur le revenu : rappel des différentes obligations

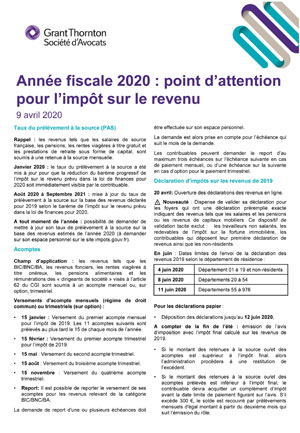

Taux du prélèvement à la source (PAS)

Rappel : les revenus tels que les salaires de source française, les pensions, les rentes viagères à titre gratuit et les prestations de retraite sous forme de capital, sont soumis à une retenue à la source mensuelle.

Janvier 2020 : le taux du prélèvement à la source a été mis à jour pour que la réduction du barème progressif de l’impôt sur le revenu prévu dans la loi de finances pour 2020 soit immédiatement visible par le contribuable.

Août 2020 à septembre 2021 : mise à jour du taux de prélèvement à la source sur la base des revenus déclarés pour 2019 selon le barème de l’impôt sur le revenu prévu dans la loi de finances pour 2020.

À tout moment de l’année : possibilité de demander de mettre à jour son taux de prélèvement à la source sur la base des revenus estimés de l’année 2020 (à demander sur son espace personnel sur le site impots.gouv.fr).

Acomptes

Champ d’application : les revenus tels que les BIC/BNC/BA, les revenus fonciers, les rentes viagères à titre onéreux, les pensions alimentaires et les rémunérations des « dirigeants de société » visés à l’article 62 du CGI sont soumis à un acompte mensuel ou, sur option, trimestriel.

Versements d’acompte mensuels (régime de droit commun) ou trimestriels (sur option) :

- 15 janvier : Versement du premier acompte mensuel pour l’impôt de 2019. Les 11 acomptes suivants sont prélevés au plus tard le 15 de chaque mois de l’année.

- 15 février : Versement du premier acompte trimestriel pour l’impôt de 2019.

- 15 mai : Versement du second acompte trimestriel.

- 15 août : Versement du troisième acompte trimestriel.

- 15 novembre : Versement du quatrième acompte trimestriel.

- Report : Il est possible de reporter le versement de ses acomptes pour les revenus relevant de la catégorie BIC/BNC/BA.

La demande de report d'une ou plusieurs échéances doit être effectuée sur son espace personnel.

La demande est alors prise en compte pour l’échéance qui suit le mois de la demande.

Les contribuables peuvent demander le report d’au maximum trois échéances sur l’échéance suivante en cas de paiement mensuel ou, d’une échéance sur la suivante en cas d’option pour le paiement trimestriel.

Déclaration d’impôts sur les revenus de 2019

20 avril : Ouverture des déclarations des revenus en ligne.

⚠ Nouveauté : Dispense de valider sa déclaration pour les foyers qui ont une déclaration préremplie exacte indiquant des revenus tels que les salaires et les pensions ou les revenus de capitaux mobiliers. Ce dispositif de validation tacite exclut : les travailleurs non-salariés, les redevables de l’impôt sur la fortune immobilière, les contribuables qui déposent leur première déclaration de revenus ainsi que les non-résidents.

En juin : Dates limites de l'envoi de la déclaration des revenus 2019 selon le département de résidence :

- 4 juin 2020 : Département 01 à 19 et non-résidents ;

- 8 juin 2020 : Département 20 à 54 ;

- 11 juin 2020 : Département 55 à 976.

Pour les déclarations papier :

- Déposition des déclarations jusqu’au 12 juin 2020.

A compter de la fin de l’été : émission de l’avis d’imposition avec l’impôt final calculé sur les revenus de 2019.

- Si le montant des retenues à la source ou/et des acomptes est supérieur à l’impôt final, alors l’administration procèdera à une restitution de l’excédent.

- Si le montant des retenues à la source ou/et des acomptes prélevés est inférieur à l’impôt final, le contribuable devra acquitter un complément d’impôt avant la date limite de paiement figurant sur l’avis. S’il excède 300 €, le solde est recouvré par prélèvements mensuels d'égal montant, à partir du deuxième mois qui suit l’émission du rôle.

Particularité de la déclaration des revenus de 2019 : le crédit d’impôt pour la modernisation du recouvrement (CIMR)

Rappel : le crédit d’impôt pour la modernisation du recouvrement avait été instauré pour effacer l’impôt dû au titre des revenus non exceptionnels de 2018. Néanmoins, le CIMR a pu ne pas être appliqué en totalité pour certaines catégories de revenus :

- Un CIMR complémentaire peut être accordé automatiquement pour les revenus non exceptionnels relevant de la catégorie BIC/BNC/BA

Le CIMR est ajusté au regard des revenus réalisés en 2019 lorsque le bénéfice de 2018 a été considéré uniquement en partie comme un revenu exceptionnel.

- Cas où le bénéfice de 2019 est supérieur ou égal à celui de 2018 :

Le CIMR complémentaire est égal à la fraction du CIMR dont le contribuable n’a pu bénéficier en 2019 au titre des revenus de l’année 2018. - Cas où le bénéfice de 2019 est inférieur à celui de 2018 mais est supérieur au bénéfice retenu pour le plafonnement du CIMR (2015, 2016 ou 2017) :

Le CIMR complémentaire est égal à la fraction de bénéfice comprise entre le bénéfice de 2019 et le bénéfice ayant déterminé le plafonnement.

Nécessité d’une réclamation contentieuse : Le contribuable peut toujours demander à bénéficier du CIMR complémentaire qui sera égal à la fraction du CIMR dont il n'a pas pu bénéficier en application de la règle du plafonnement s'il justifie, par tous moyens, que la hausse de son bénéfice en 2018 par rapport à 2015, 2016, 2017 et 2019, résulte d'un surcroît d'activité ponctuel.

Exemple : exécution d'une commande ou d'une prestation occasionnelle ou lorsque la variation de l'activité a pour origine une évolution de sa politique commerciale.

- Un CIMR peut être restitué par voie de réclamation contentieuse pour les « dirigeants de société »

Les rémunérations versées en 2018 à un contribuable par une société contrôlée par lui-même ou sa famille ont pu être considérées en partie comme un revenu exceptionnel non éligible au CIMR.

- Si la rémunération perçue en 2019 est supérieure ou égale à celle de 2018 : La restitution du CIMR est égal à la fraction du CIMR dont le contribuable n’a pu bénéficier en 2019 au titre des revenus de l’année 2018.

- Si la rémunération de 2019 est inférieure à celle de 2018 mais supérieure à la plus élevée des rémunérations de 2015, 2016 ou 2017 :

La restitution du CIMR égal à la fraction de la rémunération comprise entre la rémunération de 2019 et la rémunération ayant déterminé le plafonnement.

Une restitution de CIMR est toujours possible si le dirigeant justifie, par tous moyens, que :

- La hausse de la rémunération de 2018 par rapport à celles des trois années précédentes correspond à une évolution objective des responsabilités exercées ou à la rémunération normale de performance en 2018, et que,

- La diminution de la rémunération de 2019 est également justifiée.

Notre équipe se tient à votre disposition pour vous assister et vous conseiller dans ce contexte exceptionnel. Nous ne manquerons pas de vous tenir informés de toute évolution.

Auteurs : Anne Frede, Avocat Associée / Edouard de Raismes, Avocat, Senior Manager / Guillaume Richard, Fiscaliste