-

Pilotage de la politique fiscale

Pilotage de la politique fiscale

-

Gestion de la croissance

Gestion de la croissance

-

Contrôle et contentieux fiscal

Contrôle et contentieux fiscal

-

Structuration stratégique et sécurisée des prix de transfert

Accompagnement à la définition d’une structuration stratégique et sécurisée des prix de transfert

-

Activités à l’international et Business restructuring

Accompagnement au développement des activités à l’international et aux réorganisations opérationnelles « Business restructuring »

-

Contrôles fiscaux en matière de prix de transfert

Assurer la défense des pratiques dans le cadre des contrôles fiscaux et de leur suite

-

Obligations déclaratives accrues et généralisées

Répondre aux obligations déclaratives accrues et généralisées

-

TVA domestique et internationale applicable à vos flux

TVA domestique et internationale applicable à vos flux

-

TVA bancaire et financière, TVA dans le secteur assurance

TVA bancaire et financière, TVA dans le secteur assurance

-

TVA immobilière et droits d’enregistrement (DE)

TVA immobilière et droits d’enregistrement (DE)

-

TVA dans le secteur public et associatif

TVA dans le secteur public et associatif

-

TVA, contentieux fiscal et relations avec l’Administration

Contrôle fiscal, contentieux fiscal et relations avec l’Administration fiscale

-

Règles applicables en matière de facturation

Règles applicables en matière de facturation

-

Problématiques douanières liées à vos flux internationaux

Problématiques douanières liées à vos flux internationaux

-

Obligations déclaratives et d’immatriculation à la TVA

Obligations d’immatriculation à la TVA et obligations déclaratives (TVA, DEB, DES)

-

Taxe sur les salaires

Taxe sur les salaires

-

Autres taxes indirectes

Autres taxes indirectes

-

Le Diag Transmission

Nous vous aidons à anticiper et appréhender votre opération de transmission

-

Stratégie de distribution

Mise en place et structuration de votre stratégie de distribution

-

Digitalisation des activités de distribution

Digitalisation des activités de distribution

-

Relations entre fournisseurs et distributeurs

Gérer vos relations avec vos fournisseurs et distributeurs

-

Politique contractuelle des entreprises

Mise en place et structuration de votre politique contractuelle

-

Contrôle et contentieux en matière de délais de paiement

Contrôle et contentieux en matière de délais de paiement

-

Relations commerciales avec les consommateurs

Organisation et sécurisation de vos relations commerciales avec les consommateurs

-

Droit des données personnelles - RGPD

Droit des données personnelles – conseil en RGPD

-

Baux commerciaux

Un accompagnement dans la gestion et le Contract Management des baux commerciaux.

-

Prestations traditionnelles

Prestations traditionnelles en droit social

-

Santé au travail et qualité de vie au travail

Assurer une plus grande souplesse dans l’organisation du temps de travail et améliorer la qualité de vie au travail

-

Audit du Management des Ressources Humaines

Auditer des prestations de service de la fonction RH au Groupe

-

Ingénierie RH & People Change

Mettre en place des réponses managériales en réponse aux enjeux stratégiques de l’entreprise

-

Gestion de la conformité RH et des enquêtes internes

Gestion de la conformité RH : harcèlement, discrimination et dénonciation…

-

Conseil dans la structuration juridique

Conseil dans la structuration juridique

-

Gestion courante des entreprises

Gestion courante des entreprises

-

Réorganisation d’entreprises

Réorganisation d’entreprises

-

Cession et acquisition d’entreprises

Cession et acquisition d’entreprises

-

Evolution de l’actionnariat – Emission de valeurs mobilières

Evolution de l’actionnariat – Emission de valeurs mobilières

-

Gouvernance et maîtrise des risques juridiques

Gouvernance et maîtrise des risques juridiques

-

Développement d’une politique de mobilité internationale

Développement d’une politique de mobilité internationale

-

Mobilité - Obligations déclaratives des salariés

Coordination des obligations déclaratives des salariés en situation de mobilité

-

Conseil en matière de sécurité sociale

Conseil en matière de sécurité sociale

-

Assistance en matière de droit du travail

Assistance en matière de droit du travail

-

La gestion et l’exploitation de vos portefeuilles de droits

Nous établissons avec nos clients la politique de protection de leurs droits de propriété intellectuelle la plus adaptée à leurs projets.

-

La sécurisation de vos projets : conseil et rédaction contractuelle

Conseil en matière de propriété intellectuelle, de droit de la publicité, politique contractuelle en matière de droit d’auteur et droit à l’image.

-

La défense de vos droits : précontentieux et contentieux

La défense de vos droits : détection des atteintes, précontentieux et contentieux

Le Conseil Constitutionnel a validé le 28 décembre 2021 la Loi de Finances pour 2022 (« LF22 »). Celle-ci comporte peu de mesures significatives afférentes à la fiscalité directe des entreprises.

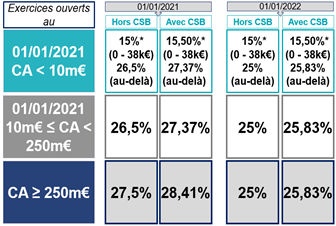

Taux de l’IS

*conditionné au fait que l’entreprise (1) ait un CA inférieur à 10m€, (2) que le capital ait été libéré et (3) qu’il soit détenu à 75% au moins par des personnes physiques.

Taux maximal d’intérêts déductibles

Le taux maximal d’intérêts déductibles s’établit à 1,17% pour les exercices de 12 mois clos au 31 décembre 2021.

Mise en conformité avec le droit européen des retenues à la source (« ras ») applicables aux sociétés non-résidentes

LF22 instaure (i) un abattement forfaitaire de 10% applicable lors du prélèvement de la RAS au titre de l’article 182 B du CGI et (ii) la possibilité de demander a postériori la restitution de la différence entre la RAS prélevée (au titre des articles 119 bis et 182 B du CGI) et celle calculée à partir d’une base nette des charges réelles supportées.

Sont concernés par ces mesures, les personnes morales ou organismes (i) dont les résultats ne sont pas imposés à l’impôt sur le revenu dans les mains d’un associé, (ii) résidents de l’UE ou de l’EEE (à l’exclusion du Liechtenstein) et (iii) dont les règles d’imposition dans leur Etat de résidence ne permettent pas l’imputation de la RAS prélevée en France.

Par ailleurs, il est prévu, concernant la possibilité de demander la restitution a posteriori de RAS prélevée au titre de l’article 119 bis du CGI, que celle-ci soit étendue, sous conditions, aux résidents d’un pays tiers à l’UE ou l’EEE.

Ces mesures s’appliquent aux RAS dont le fait générateur intervient à compter du 1er janvier 2022.

Enfin, pour les entités étrangères déficitaires, la LF22 modifie l’article 235 quater du CGI afin que (i) les demandes de restitution de RAS puissent être déposées dans le délai de réclamation (délai expirant le 31 décembre de la deuxième année suivant celle du versement de l’impôt) et (ii) les déclarations pour bénéficier du report d’imposition puissent être déposées jusqu’à 6 mois après la clôture de l’exercice au titre duquel le report est sollicité (au lieu de 3 mois).

Pour lire la suite de cette alerte, veuillez télécharger ce PDF, SVP.

Notre équipe d’avocats experts en fiscalité des entreprises de Grant Thornton Société d’Avocats demeure à votre disposition afin de vous accompagner dans la mise en œuvre de vos obligations.