-

Pilotage de la politique fiscale

Pilotage de la politique fiscale

-

Gestion de la croissance

Gestion de la croissance

-

Contrôle et contentieux fiscal

Contrôle et contentieux fiscal

-

Définition d’une structuration stratégique et sécurisée des prix de transfert

Accompagnement à la définition d’une structuration stratégique et sécurisée des prix de transfert

-

Accompagnement au développement des activités à l’international et aux réorganisations opérationnelles « Business restructuring »

Accompagnement au développement des activités à l’international et aux réorganisations opérationnelles « Business restructuring »

-

Défense des pratiques dans le cadre des contrôles fiscaux et de leur suite

Assurer la défense des pratiques dans le cadre des contrôles fiscaux et de leur suite

-

Obligations déclaratives accrues et généralisées

Répondre aux obligations déclaratives accrues et généralisées

-

TVA domestique et internationale applicable à vos flux

TVA domestique et internationale applicable à vos flux

-

TVA bancaire et financière, TVA dans le secteur assurance

TVA bancaire et financière, TVA dans le secteur assurance

-

TVA immobilière et droits d’enregistrement (DE)

TVA immobilière et droits d’enregistrement (DE)

-

TVA dans le secteur public et associatif

TVA dans le secteur public et associatif

-

Contrôle fiscal, contentieux fiscal et relations avec l’Administration fiscale

Contrôle fiscal, contentieux fiscal et relations avec l’Administration fiscale

-

Règles applicables en matière de facturation

Règles applicables en matière de facturation

-

Problématiques douanières liées à vos flux internationaux

Problématiques douanières liées à vos flux internationaux

-

Obligations d’immatriculation à la TVA et obligations déclaratives

Obligations d’immatriculation à la TVA et obligations déclaratives (TVA, DEB, DES)

-

Taxe sur les salaires

Taxe sur les salaires

-

Autres taxes indirectes

Autres taxes indirectes

-

Le Diag Transmission

Nous vous aidons à anticiper et appréhender votre opération de transmission

-

Mise en place et structuration de votre stratégie de distribution

Mise en place et structuration de votre stratégie de distribution

-

Digitalisation des activités de distribution

Digitalisation des activités de distribution

-

Relations entre fournisseurs et distributeurs

Gérer vos relations avec vos fournisseurs et distributeurs

-

Mise en place et structuration de votre politique contractuelle

Mise en place et structuration de votre politique contractuelle

-

Contrôle et contentieux en matière de délais de paiement

Contrôle et contentieux en matière de délais de paiement

-

Organisation et sécurisation de vos relations commerciales avec les consommateurs

Organisation et sécurisation de vos relations commerciales avec les consommateurs

-

Droit des données personnelles - RGPD

Droit des données personnelles – conseil en RGPD

-

Baux commerciaux

Un accompagnement dans la gestion et le Contract Management des baux commerciaux.

-

Prestations traditionnelles

Prestations traditionnelles en droit social

-

Santé au travail et qualité de vie au travail

Assurer une plus grande souplesse dans l’organisation du temps de travail et améliorer la qualité de vie au travail

-

Audit du Management des Ressources Humaines

Auditer des prestations de service de la fonction RH au Groupe

-

Ingénierie RH & People Change

Mettre en place des réponses managériales en réponse aux enjeux stratégiques de l’entreprise

-

Gestion de la conformité RH et des enquêtes internes

Gestion de la conformité RH : harcèlement, discrimination et dénonciation…

-

Conseil dans la structuration juridique

Conseil dans la structuration juridique

-

Gestion courante des entreprises

Gestion courante des entreprises

-

Réorganisation d’entreprises

Réorganisation d’entreprises

-

Cession et acquisition d’entreprises

Cession et acquisition d’entreprises

-

Evolution de l’actionnariat – Emission de valeurs mobilières

Evolution de l’actionnariat – Emission de valeurs mobilières

-

Gouvernance et maîtrise des risques juridiques

Gouvernance et maîtrise des risques juridiques

-

Développement d’une politique de mobilité internationale

Développement d’une politique de mobilité internationale

-

Coordination des obligations déclaratives des salariés en situation de mobilité

Coordination des obligations déclaratives des salariés en situation de mobilité

-

Conseil en matière de sécurité sociale

Conseil en matière de sécurité sociale

-

Assistance en matière de droit du travail

Assistance en matière de droit du travail

-

La gestion et l'exploitation de vos portefeuilles de droits

Nous établissons avec nos clients la politique de protection de leurs droits de propriété intellectuelle la plus adaptée à leurs projets.

-

La sécurisation de vos projets : conseil et rédaction contractuelle

Conseil en matière de propriété intellectuelle, de droit de la publicité, politique contractuelle en matière de droit d’auteur et droit à l’image.

-

La défense de vos droits : précontentieux et contentieux

La défense de vos droits : détection des atteintes, précontentieux et contentieux

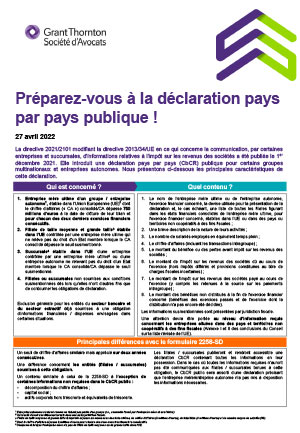

La directive 2021/2101 modifiant la directive 2013/34/UE en ce qui concerne la communication, par certaines entreprises et succursales, d'informations relatives à l'impôt sur les revenus des sociétés a été publiée le 1er décembre 2021. Elle introduit une déclaration pays par pays (CbCR) publique pour certains groupes multinationaux et entreprises autonomes. Nous présentons ci-dessous les principales caractéristiques de cette déclaration.

Qui est concerné ?

- Entreprise mère ultime d’un groupe/entreprise autonome1, établie dans l’Union Européenne (UE)2 dont le chiffre d’affaires (« CA ») consolidé/CA dépasse 750 millions d’euros à la date de clôture de leur bilan et pour chacun des deux derniers exercices financiers consécutifs.

- Filiale de taille moyenne et grande taille3 établie dans l’UE contrôlée par une entreprise mère ultime qui ne relève pas du droit d’un Etat membre lorsque le CA consolidé dépasse le seuil susmentionné.

- Succursale4 établie dans l’UE d’une entreprise contrôlée par une entreprise mère ultime5 ou d’une entreprise autonome ne relevant pas du droit d’un Etat membre lorsque le CA consolidé/CA dépasse le seuil susmentionné.

- Filiales ou succursales non soumises aux conditions susmentionnées dès lors qu’elles n’ont d’autres fins que de contourner les obligations de déclaration.

Exclusion générale pour les entités du secteur bancaire et du secteur extractif déjà soumises à une obligation d’informations financières/dispenses envisagées dans certaines situations.

Quel est le contenu ?

- Le nom de l'entreprise mère ultime ou de l'entreprise autonome, l'exercice financier concerné, la devise utilisée pour la présentation de la déclaration et, le cas échéant, une liste de toutes les filiales figurant dans les états financiers consolidés de l'entreprise mère ultime, pour l'exercice financier concerné, établies dans l’UE ou dans des pays ou territoires non coopératifs à des fins fiscales ;

- Une brève description de la nature de leurs activités ;

- Le nombre de salariés employés en équivalent temps plein ;

- Le chiffre d’affaires (incluant les transactions intragroupe) ;

- Le montant du bénéfice ou des pertes avant impôt sur les revenus des sociétés ;

- Le montant de l'impôt sur les revenus des sociétés dû au cours de l'exercice (hors impôts différés et provisions constituées au titre de charges fiscales incertaines) ;

- Le montant de l'impôt sur les revenus des sociétés payé au cours de l'exercice (y compris les retenues à la source sur les paiements intragroupe) ;

- Le montant des bénéfices non distribués à la fin de l'exercice financier concerné (bénéfices des exercices passés et de l'exercice dont la distribution n'a pas encore été décidée).

Les informations susmentionnées sont présentées par juridiction fiscale.

Une attention devra être portée au niveau d’information requis concernant les entreprises situées dans des pays et territoires non coopératifs à des fins fiscales (Annexe I et II des conclusions du Conseil sur la liste révisée de l’UE).

Principales différences avec le formulaire 2258-SD :

Un seuil de chiffre d’affaires similaire mais apprécié sur deux années consécutives.

Une différence concernant les entités (filiales/succursales) soumises à cette obligation.

Un contenu similaire à celui de la 2258-SD à l’exception de certaines informations non requises dans le CbCR public :

- décomposition du chiffre d’affaires ;

- capital social ;

- actifs corporels hors trésorerie et équivalents de trésorerie.

Les filiales/succursales publieront et rendront accessible une déclaration CbCR contenant toutes les informations en leur possession. Dans le cas où toutes les informations requises n’auront pas été communiquées aux filiales/succursales tenues à cette obligation, le CbCR public sera assorti d’une déclaration précisant que l’entreprise mère/entreprise autonome n’a pas mis à disposition les informations nécessaires.

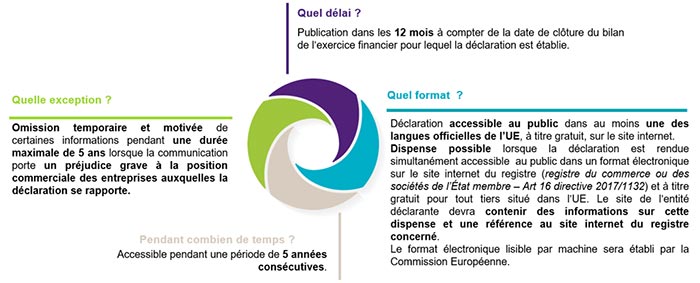

Les sanctions et responsabilités liées à cette déclaration :

Le non-respect de l’obligation déclarative sera sanctionné par des mesures prises au niveau de chacun des états membres.

La Directive précise que les organes d’administration, de direction et de surveillance de l’entité déclarante et les personnes chargées d’accomplir les formalités de publication ont la responsabilité collective de veiller à ce que la déclaration d’information soit établie, publiée et accessible.

Enfin, les états membres exigeront des commissaires aux comptes chargés de certifier les comptes de l’entité déclarante de mentionner dans le rapport d’audit si l’entreprise est tenue de publier une telle déclaration et si cette dernière a été publiée.

Les prochaines étapes :

Suite à la publication de la Directive au journal officiel, les états membres auront jusqu’au 22 juin 2023 pour la transposer en droit interne.

Les premières déclarations devraient a priori concerner les exercices ouverts à compter du 1er juillet 2024.

Rappelons qu’en France, une déclaration pays par pays publique votée dans le cadre de la loi Sapin II (loi du 9 décembre 2016) avait été censurée par le Conseil Constitutionnel.

Il reste encore du chemin avant la transposition de cette Directive en droit français. D’ici là, des précisions concernant les conditions d’application de cette nouvelle obligation seront les bienvenues.

1 Entreprise autonome s’entend comme ne faisant pas partie d’un groupe (i.e., ensemble formé par l’entreprise mère et ses filiales).

2 Nécessité d’avoir une filiale/succursale dans une autre juridiction fiscale.

3 Filiale de taille moyenne et grande taille lorsqu’elle dépasse au moins deux des trois critères, de chiffre d’affaires (8 millions d’euros), de total bilan (4 millions d’euros) et de nombre moyen de salariés (50).

4 Dont le chiffre d’affaires dépasse 8 millions d’euros pour chacun des deux exercices financiers consécutifs.

5 Uniquement lorsque l’entreprise mère n’a pas de filiale de taille moyenne ou de grande taille dans l’UE.